地区差异

越南护理市场发展优势凸显,中产阶级消费者愿意为值得信赖的品牌支付溢价。其中,化学成分较少,天然有机、有益婴儿健康的婴儿护理产品将会吸引更多父母群体。

母婴类目中,很多细分类目属于高客单的商品,卖家会担心这是否与东南亚消费观念相悖,以马来西亚为例,马来西亚的中产阶级对母婴商品的需求较高,他们更加注重品质和功能性。马来西亚还有较为完善的基础设施和消费环境。

除此之外,新加坡地区的消费者并不是以便宜实惠为消费理念,并且宝妈对于婴儿用品有着较高要求,更看重品牌质量,而不是价格。

母婴行业数据

1. 印尼市场

以印尼市场为例,印尼作为全球第四人口大国,预估每年出生的新生儿有160万,随着经济发展,印尼的中产阶级人口也在不断增多,人们对于婴儿用品的质量要求更高,愿意投入的资金也更多,更多父母意识到了婴儿用品安全的重要性。

印尼市场主要关注婴儿纸尿裤,以及婴儿护肤,纸尿裤的客单价在7美金上下,不过也有部分品牌的价格在3美金左右,如果有稳定的供应链,并且质量有保障的情况下,卖家可以尝试降低价格,需要注意的是,如果一味地降低价格来占领市场,可能会出现不少弊端。印尼地区的母婴品牌入局较早,已经有了一定的品牌基础,卖家进入印尼市场前需要考虑这个因素。

母婴类目有多个细分类目,想要进入印尼的新手卖家,如果无法创立品牌,可以从辅助工具入手,客单价较低,并且不需要贴近儿童皮肤,比如儿童浴帽,洗澡玩具等等,儿童童装,亲子装也是不错的选择,国内也有强大的供应链给予支持,在商品定价上有一定的优势。

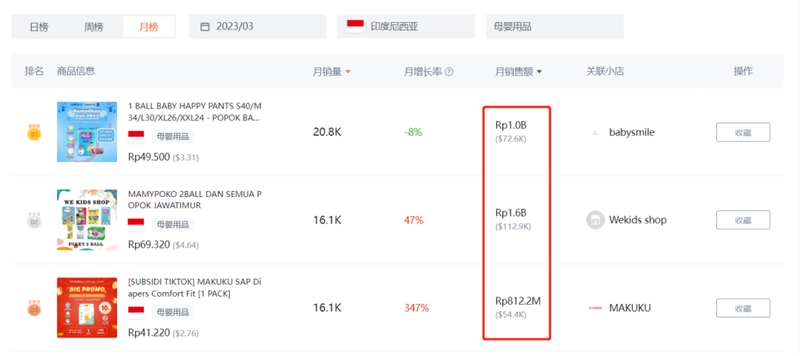

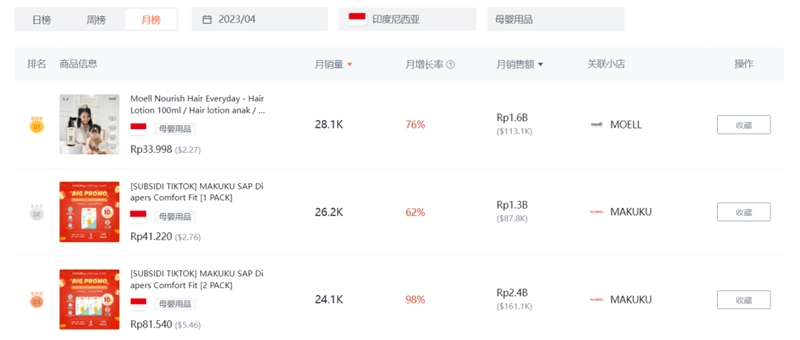

2. 商品销量榜

3月- Top1的商品为儿童纸尿裤,月销量为20.8K,月销售额为72.6K(美金)月增长率为-8%,Top2的商品是纸尿裤组合,月销量为26.2K,销售额为87.8K(美金)月增长率为62%,Top3的商品为纸尿裤,月销量为16.1K,月销售额为54.4K(美金)月增长率为347%。

4月- Top1的商品为儿童洗发水,月销量为28.1K,月销售额为113.1K(美金)月增长率为76%,Top2的商品是纸尿裤,月销量为26.2K,销售额为87.8K(美金)月增长率为62%,Top3的商品为纸尿裤组合装,月销量为24.1K,月销售额为161.1K(美金)月增长率为76%。

品牌案例分析

Unilove PH Official市场

品牌Unilove在3-4月之间销量为145.5K,销售额为₱37.6M(736.96K美金),其中,在TikTok的带货达人有69位,带货视频有116个。在4-20单日销量达到了9.6K,在3-3单日销售额达到₱1.6M(31.36K美金)。

目前该品牌账号在TikTok获得近50万粉丝,#unilove获得4000万播放,#unilovequalityandtrustedbabybrand获得8000万播放,#uniloveph获得5980万播放。

其中在品牌账号简介中的标签意思为:unilove——品质值得信赖的婴儿品牌,这个标签中大部分都是素人分享视频,素人宝妈的视频展示更真实,更中肯,并且宝妈都拥有自己的群聊,如果觉得该品牌好用,会通过自身渠道分享,从而给品牌带来曝光。

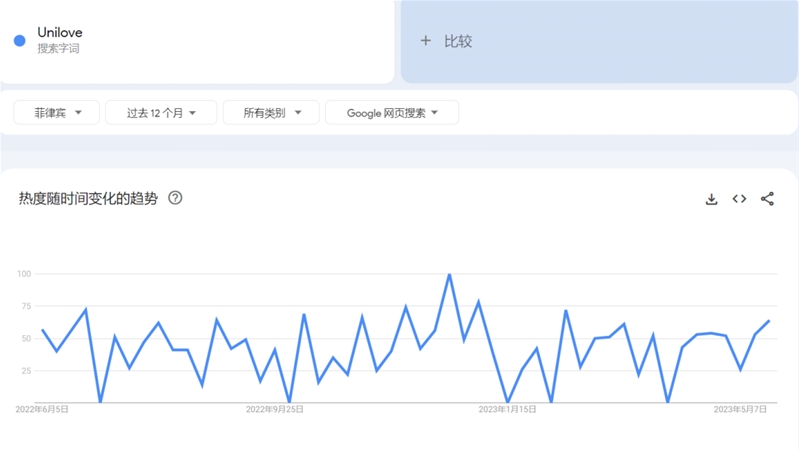

通过Google Trends我们可以了解到一定时期内,产品关键词在搜索引擎上的搜索热度和市场趋势。从下方搜索趋势不难看出,菲律宾地区在2022年全年关于“unilove”的搜索热度平稳,并且在2023年3-4月有上升趋势,从搜索趋势上可以看出,unilove在菲律宾市场形成了稳定的品牌曝光。

目前,该品牌在lazada的店铺拥有43万关注,该店铺以售卖纸尿裤为主,而该品牌在shopee的店铺获得140万关注,6年前加入shopee。店铺中有多个产品的销量超过十万,其中婴儿湿巾和衣物洗护的销量占比较大。

由于该品牌入局较早,有了一定的粉丝基础,以及品牌影响力,所以在shopee和TikTok Shop平台销量可观,品牌将旗下的产品分割成不同的子品牌,便于宝妈消费者查看用品,而shopee站点的首页可以发现,该品牌目前推出多种活动,并且近期正在准备shopee的6.6大促。

东南亚地区作为一个整体来看,都是潜力巨大的母婴商品市场。其中,印尼与菲律宾是卖家入局较为合适的市场,菲律宾人口众多且不断增长,宝妈对于婴幼儿产品的需求稳定增长。

在线咨询